Oglasno sporočilo

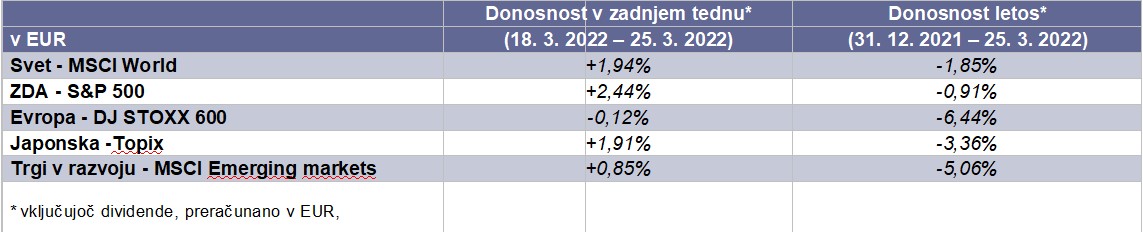

12. teden tekočega leta je na finančne trge končno prinesel nekaj mirnosti, potem ko smo se v zadnjem obdobju že skoraj navadili povečane volatilnosti in negotovosti. Omenjeno potrjuje tudi indeks volatilnosti (VIX), ki je v preteklem tednu upadel za 15,2 %, poleg tega pa so skoraj vsi pomembni regionalni indeksi, z izjemo evropskega, že drugi teden zapored zaključili višje.

V ZDA so vlagatelji uspešno prebavili prvi dvig obrestne mere Fed-a za 0,25 % točke, a teden pričeli še nekoliko sramežljivo. Vzdušje pa se je hipoma spremenilo, ko je predsednik ameriške centralne banke Jerome Powell v ponedeljek opozoril javnost, da bi lahko že na naslednjem srečanju, ki je predvideno za 3. in 4. maj letošnjega leta, ključno obrestno mero zvišali tudi za več kot 25 bazičnih točk in tako nakazal še agresivnejšo monetarno politiko. V torek je tako sledila razprodaja obveznic in premik vlagateljev v delniške naložbe; donosnost desetletne ameriške obveznice se je samo v enem dnevu povzpela za 10 bazičnih točk in teden končala tik pod mejo 2,5 %, skupno pa je od začetka leta narasla že za 85 bazičnih točk in je najvišje po letu 2019. V preostanku tedna so najbolj pridobivale delnice tehnoloških podjetij, kjer je zaradi visokih pričakovanj glede prodaje novega Iphona 13 prednjačil Apple, ter delnice družb iz avtomobilske industrije, kjer je delnica Tesle po novici o odprtju tovarne v Nemčiji do konca tedna pridobila kar 10,4 %. Nadpovprečno se je po dolgem času odrezal tudi sektor polprevodnikov, potem ko sta v četrtek do nedavnega velika tekmeca Nvidia in Intel naznanila sodelovanje pri proizvodnji čipov v Intelovih livarnah, hkrati pa so na mizi tudi državne spodbude za industrijo. Pozitivne premike potrjuje tudi proizvodni indeks PMI, ki se je v mesecu marcu zvišal najbolj po juliju 2021, kar bi lahko nakazovalo na postopno odpravo zamaškov v dobavnih verigah. Proti koncu tedna je ameriško gospodarstvo razveselila še novica, da je novo prijavljenih brezposelnih za pretekli mesec zgolj 187 tisoč, kar je znatno manj od pričakovanih 210 tisoč.

Na stari celini je teden minil nekoliko manj optimistično. Donosnosti državnih obveznic so sledile ameriškim in narasle v luči pričakovanih dvigov obrestnih mer onkraj Atlantika, tako da je donosnost 10-letne nemške obveznice z 0,59 % dosegla najvišjo raven po letu 2018, potem ko se je večino časa v preteklih dveh letih gibala v negativnem območju. Inflacija v Združenem kraljestvu je februarja dosegla najvišjo raven v zadnjih 30 letih, saj se je indeks cen življenjskih potrebščin zvišal za 6,2 % na letni ravni in s tem presegel povprečne napovedi v višini 6 %, kar pa še stopnjuje pritisk na angleško centralno banko po ukrepanju. Še najbolje so se v Evropi odrezali vrednostni papirji energetskih podjetij, potem ko se sicer voditelji EU niso odločili za nove sankcije proti Rusiji na energetskem področju, ampak vseeno nakazali težnjo po zmanjšanju odvisnosti od ruskih energentov. Z ZDA so tako sklenili dogovor o dobavi dodatnih 15 milijard kubičnih metrov utekočinjenega plina za letošnje leto s ciljem, da bo do leta 2030 ta številka narasla na 50 milijard kubičnih metrov. Rusija je v četrtek prvič po začetku invazije na Ukrajino za štiri ure ponovno omogočila trgovanje na moskovski borzi. Pri trgovanju veljajo številne omejitve, vključno s prepovedjo prodaje na kratko (short-selling) in prepovedjo prodaje delnic ali rubeljskih obveznic za tuje vlagatelje do 1. aprila. Ruski delniški indeks MOEX je četrtkovo trgovanje zaključil z donosnostjo v višini 4,37 %.

S preteklim tednom so lahko zadovoljni tudi vlagatelji v azijske delnice, kjer se so najbolje odrezale japonske delniške naložbe; borzni indeks Topix se je namreč na tedenski ravni povišal za 1,91 %. Vlagatelji so pozdravili napoved vlade o sprejetju dodatnih svežnjev gospodarskih spodbud in zagotovila japonske centralne banke, da bo tudi v prihodnje ohranjala ekspanzivno monetarno politiko. Še največ negotovosti ostaja na Kitajskem, kjer je borzni indeks Shanghai SE Composite teden končal v rdečem (-0,66 %). Glavno skrb predstavlja možnost umika kotacij več kot 200 kitajskih podjetij z ameriških borz, kar bi se lahko zgodilo že v letu 2023 oz. 2024, če kitajske oblasti ameriškim revizijskim hišam ne bodo omogočile dostopa do podatkov, ki jih nalaga tamkajšnja regulativa. Strah krepi naraščanje okužb z Covid-19 v Hong Kongu in nejasna vloga Kitajske v rusko-ukrajinskem konfliktu, ki z javno nevtralno držo zahoda zaenkrat ni prepričala.

Timotej Žlof, finančni analitik, NLB Skladi, upravljanje premoženja, d.o.o.